Resumen

Ejecutivo

Sobre las Asociaciones de Ahorros y Préstamos

desde una perspectiva Fiscal y de la

connotación difusa que tienen como

Instituciones Sin Fines Lucro.

Lic. Juan Ant. Pichardo

Contador & Abogado

El autor de este documento posee amplios conocimientos y basta experiencia en área financiera, en especial en las Asociaciones de Ahorros y Préstamos, en la cual se ha destacado por mas de nueve años por sus conocimientos del área de impuestos y asuntos jurídicos -fiscales.

Resumen Ejecutivo Sobre las Asociaciones de

Ahorros y Préstamos desde una perspectiva Fiscal y de la connotación difusa que tienen como Instituciones Sin Fines

Lucro.

Introducción

En el presente informe me complace presentarles

a ustedes, estimado compañeros, este Resumen Ejecutivo Sobre las Asociaciones

de Ahorros y Préstamos desde una perspectiva Fiscal y de la connotación difusa que tienen como Instituciones

Sin Fines Lucro.

Como podrán observar, con este análisis

lo que se pretende presentar, es acerca del tipo de régimen fiscal y las

obligaciones tributarias que les aplican a las Asociaciones de Ahorros y

Préstamos, desde el punto de vista como contribuyente y en su calidad de agente

de retención.

Por otra parte ilustrar sobre la

percepción institucional que tiene la sociedad en general y las empresas

comerciales en particular acerca del marco regulatorio de las Asociaciones de Ahorros

y Préstamos, así como de la categoría tributaria a las que pertenecen.

En el presente documento podrán presenciar

la diversidad de aplicaciones fiscales que tienen las Asociaciones de Ahorros y

Préstamos, como es el caso del tipo de comprobantes fiscales que emiten, así

como el tipo de comprobantes fiscales que están autorizadas a recibir y sus

obligaciones de aplicar retenciones de impuestos a los diversos sectores

económicos, tanto a personas físicas como a personas jurídicas.

Además de una aclaración sobre la parte

difusa que tienen las Asociaciones de Ahorros y Préstamos, en base a su

naturaleza jurídica de acuerdo a las leyes dominicanas, con el marco jurídico y

las aplicaciones fiscales que tienen la Instituciones Sin Fines de Lucro, las

cuales por lo general tienden a confundirse.

Objeto Social y Naturaleza de

Las Asociaciones de Ahorros y Préstamos.

Las Asociaciones de Ahorros y Préstamos,

como personas jurídicas de derecho privado sin fines de lucro, tienen por objeto

promover y fomentar la creación de ahorros, destinados al otorgamiento de

préstamos para la construcción, adquisición y mejoramiento de la vivienda.

Dichas entidades son de naturaleza

mutualista y se encuentran bajo la regulación y supervisión exclusiva de la Administración

Monetaria y Financiera la cual está amparada en la Ley No. 183-02 que aprueba

la Ley Monetaria y Financiera.

Operaciones que pueden

Realizar las Asociaciones de Ahorros y

Préstamos.

ü

Recibir depósitos de ahorro y a plazo,

en moneda nacional.

ü

Recibir préstamos de instituciones

financieras.

ü

Conceder préstamos en moneda nacional,

con garantía hipotecaria destinados a la construcción, adquisición y

remodelación de viviendas familiares y refinanciamientos de deudas hipotecarias.

ü

Conceder préstamos a otros sectores de

la economía nacional con o sin garantía real y líneas de crédito, conforme lo

determine reglamentariamente la Junta Monetaria.

ü

Emitir títulos-valores.

ü

Descontar letras de cambio, libranzas,

pagarés y otros documentos comerciales que representen medios de pago.

ü

Adquirir, ceder o transferir efectos de

comercio, títulos-valores y otros instrumentos representativos de obligaciones,

así como celebrar contratos de retroventa sobre los mismos.

ü

Emitir

tarjetas de crédito, débito y cargo conforme a las disposiciones legales que

rijan en la materia.

ü

Efectuar

cobranzas, pagos y transferencias de fondos.

ü Aceptar letras giradas a plazo que

provengan de operaciones de comercio de bienes o servicios en moneda nacional.

ü Realizar contratos de derivados de

cualquier modalidad, en moneda nacional.

ü Servir de agente financiero de

terceros.

ü Recibir valores y efectos en custodia y

ofrecer el servicio de cajas de seguridad.

ü Realizar operaciones de arrendamiento

financiero, descuento de facturas, administración de cajeros automáticos.

ü Asumir obligaciones pecuniarias,

otorgar avales y fianzas en garantía del cumplimiento de obligaciones

determinadas de sus clientes, en moneda nacional.

ü Proveer servicios de asesoría a

proyectos de inversión.

ü Otorgar asistencia técnica para

estudios de factibilidad económica, administrativa, y de organización y

administración de empresas.

ü Realizar operaciones de compra-venta de

divisas.

ü Contraer obligaciones en el exterior y

conceder préstamos en moneda extranjera, previa autorización de la Junta

Monetaria.

ü Asegurar los préstamos hipotecarios a

la vivienda con el Seguro de Fomento de Hipotecas Aseguradas (FHA) que expide

el Banco Nacional de la Vivienda o su continuador jurídico, conforme lo

determine reglamentariamente la Junta Monetaria.

ü Servir como originador o titularizador

de carteras de tarjetas de crédito y préstamos hipotecarios en proceso de

titularización.

ü Fungir como administrador de cartera

titularizada por cuenta de emisores de títulos de origen nacional.

ü Realizar otras operaciones y servicios

que demanden las nuevas prácticas bancarias en la forma que reglamentariamente

se determine.

Por

otra parte la Junta Monetaria gozará de potestad reglamentaria para ampliar las

operaciones que realizan las asociaciones de ahorros y préstamos.

Marco Jurídico Tributario que

Ampara a las Asociaciones de Ahorros y Préstamos.

Las Asociaciones de Ahorros y Préstamos

en virtud de la naturaleza de su creación, no fueron diseñadas para ser

contribuyentes directos del Impuestos Sobre la Renta, al igual que de otros

impuestos indirectos que graban a terceros o a particulares.

Considerando lo establecido en el artículo

35 de la Ley Sobre Asociaciones de Ahorro y Préstamos para la Vivienda (Modificado

por la Ley No. 257 del lro. de Marzo de 1968, G.O. No. 9073 del 6 de Marzo de 1968), la cual establece que las

Asociaciones no estarán sujetas a impuesto o derechos con motivo de su constitución

u organización ni ningún otro

impuesto tasa o contribución, inclusive el impuesto sobre la renta en ninguna

de la categorías establecidas o que se establezcan al respecto. Todas las autorizaciones, contratos y

los títulos que emitan o documentos que suscriban estarán exentos de impuestos

nacionales y municipales.

Es entonces cuando la Ley

94-02 Sobre el Programa Excepcional de Prevención del Riesgo para las Entidades

de Intermediación Financiera, introduce e incluye a las Asociaciones de Ahorros

y Préstamos, a formar parte del sistema contributivo dominicano, a través del

su artículo 20 de dicha ley, el cual

modifica el Artículo 35 de la Ley 5897 del 14 de mayo de 1962 para que diga de

la siguiente manera:

UNICO: Los beneficiarios de los préstamos hipotecarios otorgados por

las entidades de intermediación financiera del Sistema Financiero para la

compra, adquisición y/o mejora de viviendas estarán exentos del pago de toda

clase de impuestos, tasa, derechos y honorarios por concepto de la referida

transacción.

Párrafo, que excluye el contenido de la

primera parte del artículo 35 de la Ley 5897, el cual decía: ‘’Las Asociaciones no

estarán sujetas a impuesto o derechos con motivo de su Constitución u

organización ni ningún otro impuesto tasa o contribución, inclusive el

impuesto sobre la renta en ninguna de la categorías establecidas o que se

establezcan al respecto. Todas las autorizaciones, contratos y los títulos

que emitan o documentos que suscriban estarán exentos de impuestos nacionales y

municipales. ’’

Y, que aunque no lo establece de manera

tácita, lo cierto es que las Asociaciones de Ahorros y Préstamos, quedaron

instituidas y obligadas al pago del Impuestos Sobre la Renta y de los impuestos

conexos que se generen fruto de sus operaciones, entre ellos los siguientes:

ü

Impuestos

Sobre la Transferencias de Bienes Industrializados y Servicios (ITBIS).

ü

Impuestos

Sobre Otras Retenciones y Retribuciones Complementarias (IR-17).

ü

Impuestos

Sobre la Emisión de Cheques y Transferencias de Nómina Electrónicas (0.15%).

ü

Impuestos

Sobre la Renta por Pagos al Exterior.

ü

Anticipos

Sobre el Impuestos Sobre la Renta (IR-5).

ü

Impuesto

Sobre los Activos Financieros Productivos Netos (ACF-01) – Actualmente Descontinuado

ü

Anticipo

Sobre los Activos Productivos Netos – Actualmente

Descontinuado

De esta misma forma las Asociaciones de

Ahorros y Préstamos, quedaron también compelida a cumplir con todas las

declaraciones de forma periódica ante la Dirección General de Impuestos

Internos (DGII) y otros organismos gubernamentales.

Entre las principales obligaciones de

remisión de datos de forma mensual, trimestral y anual se encuentran las

siguientes:

Mensual

ü

Formato

de Compras de Bienes y Servicios (Formato 606)

ü

Envío

Mensual de las Retenciones del 1% de ISR sobre los Intereses Pagados a Personas

Jurídicas por Entidades Financieras.

Trimestral

ü Reporte Retenciones del Impuesto Sobre Cheques y

Transferencias 0.15%

Anual

ü

Formato

de Ventas de Bienes y Servicios (Formato 607)- En

proceso de Cambio

ü

Formato

de NCF Anulados (608)

ü

Pagos

al Exterior (609)

ü

Formato

de Envio de Retenciones del Estado ( Formato 623)

ü

Formato

para Envio de Compras de Divisa ( Formato 612)

ü

Formato

para Envio de Venta de Divisa (Formato 613)

Percepción Institucional del

Sector Comercial Sobre el Marco Jurídico y la Categoría Tributaria de las

Asociaciones de Ahorros y Préstamos.

Con frecuencia las Asociaciones de Ahorros

y Préstamos, son catalogadas generalmente por parte de la sociedad y de los

diversos sectores comerciales, como una Organización Sin Fines de Lucro

(Ong’s). Situación que si bien pudiéramos compararla con su objeto, según el artículo 1 de la Ley 5897, podremos

notar que la percepción de estos sectores es acertada.

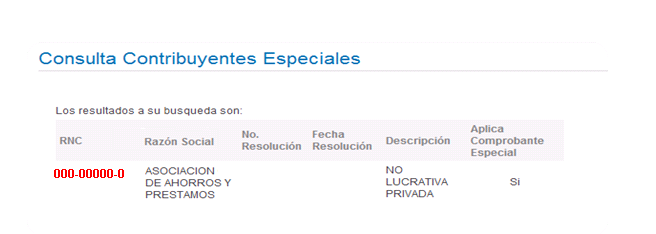

En adicción a esto también podemos

notar que la DGII, así la ha reconocido y la ha enmarcado dentro del renglón de

Contribuyentes Especiales, bajo la categoría de Institución Sin Fines de Lucro, tal como se

puede apreciar en el siguiente cuadro:

Ahora, lo que hace la gran diferencia,

es lo estipulado en el artículo 21 de la Ley 94-02, en su literal c) Sobre

los impuestos a cargo de las Asociaciones de Ahorros y Préstamos de conformidad

con el supraindicado artículo, cito:

‘’Ley 94-02

Articulo 21. -La Dirección General de Impuestos Internos enviará los recursos

recaudados por el Estado por concepto de pago del impuesto sobre la renta sobre

los casos que se establecen a continuación, al Banco Central para su

especialización, por un período de diez (10) años, contados a partir de la

entrada en vigor del presente texto legal:

a) Sobre los

intereses generados por los certificados financieros e instrumentos similares

emitidos por el Banco Central, y adquiridos por personas jurídicas.

b) Sobre los

rendimientos generados por los instrumentos de renta fija percibidos por los

inversionistas extranjeros que sean personas jurídicas, cuando inviertan en valores

aprobados por la Superintendencia de Valores de la República Dominicana.

c) Sobre los

impuestos a cargo de las Asociaciones de Ahorros y Préstamos de conformidad con

el supraindicado Artículo 21. ’’

Disposición que confirma lo establecido

en el artículo 2 del Decreto 40-08 de fecha 16 de enero del año 2008, el cual

excluye de forma tácita a las Instituciones Sin Fines de Lucro y las incorpora

de forma automática al sistema de tributación ordinario, cito:

‘’Decreto

40-08, artículo 2.- Ámbito de aplicación. Se regirán por la Ley 122-05 y lo

dispuesto en el presente Reglamento todas las asociaciones conformadas

voluntariamente por personas físicas o jurídicas, con vistas a la consecución

de un fin de interés común o general no lucrativo.

Párrafo I. No

son beneficiarios de la aplicación de estas normas y por tanto se regirán por su

legislación específica los partidos políticos, los sindicatos y cualesquiera

otras instituciones reguladas por leyes especiales. Las asociaciones

constituidas por la Iglesia Católica, para fines exclusivamente religiosos, se

regirán por lo dispuesto en el Concordato.

Párrafo II. Quedan

excluidas del ámbito de aplicación de la ley, las comunidades de bienes y

propietarios, condominios y las entidades que se rijan por las disposiciones

relativas al contrato de sociedad, las cooperativas, las uniones ocasionales de

empresas y las agrupaciones de interés económico.’’

En

adición a lo ante expuesto y en función

de fortalecer el criterio de que las Asociaciones de Ahorros y Préstamos, son

contribuyentes de Impuestos de forma directa y que no se encuentra exentas de

las obligaciones que especifica el

Código Tributario Ley 11-92, en todas sus vertientes, tanto en su rol como sujeto

pasivo, ni como agente de retención; para tales fines presentamos la Comunicación No. G.L. MNS. 1206031208, de

fecha 06 de julio del 2012, recibida mediante una comunicación técnica

realizada a la DGII.

En función de las explicaciones

anteriores, las cuales están fundamentadas en las diferentes leyes y

disposiciones emanadas por el poder ejecutivo. Sin lugar a duda podemos afirmar

y descartar la connotación difusa que tienen los diferentes sectores económicos

sobre las Asociaciones de Ahorros y Préstamos, de manera que dichas entidades

tienen las calidades requeridas conforme a los artículos 4, 5 6 y 7 del Código

Tributario Ley 11-92 para fungir y actuar como un contribuyente legítimo.

Obligaciones de la

Asociaciones de Ahorros y Préstamos como Agentes de Retención o Percepción.

En virtud de lo que establece el Artículo

8 del Código Tributario Ley 11-92 Sobre los Agentes de Retención o Percepción.

(Modificado por la Ley No.495-06, del 28

de diciembre del 2006, de Rectificación Fiscal), son responsables directos

en calidad de agentes de retención o percepción las personas o entidades

designadas por este Código, por el reglamento o por las normas de la

Administración Tributaria, que por sus funciones o por razón de su actividad,

oficio o profesión, intervengan en actos u operaciones en los cuales puedan

efectuar, la retención o la percepción del tributo correspondiente.

A los fines del Código, agente de

retención es quien debe retener parte de los pagos que hace a terceros, como

impuesto del perceptor de la renta, debiendo a su vez declararlo y pagarlo a la

Administración a nombre del contribuyente. El agente de retención puede serlo

por mandato expreso del Código, por un Reglamento, por una Norma o por disposición

de la Administración.

Es decir, de acuerdo al espíritu del artículo

citado, las Asociaciones de Ahorros y Préstamos, por su naturaleza de carácter jurídico que tienen se constituyen de forma

automática en Agentes de Retención, por lo cual, en consecuencia deja de pagar

a su acreedor, el contribuyente, el monto correspondiente al gravamen para

ingresarlo en manos de la Administración Tributaria (DGII).

¿Quiénes

Son Responsables del Pago de las Retenciones efectuadas por las Asociaciones de

Ahorros y Préstamos?

Son solidariamente responsables de la

obligación tributaria, los presidentes, vicepresidentes, directores, gerentes,

administradores o representantes de las personas jurídicas (Asociaciones de Ahorros y Préstamos) y de los demás entes colectivos con

personalidad reconocida.

Nota: El párrafo III del Artículo 8 del Código

Tributario, modificado por la Ley No.495-06, del 28 de diciembre del 2006, de

Rectificación Fiscal, estableció lo siguiente: “Efectuada la designación de

Agente de Retención o percepción, el agente es el único obligado al pago de la

suma retenida o percibida y responde ante el contribuyente por las retenciones

o percepciones efectuadas indebidamente o en exceso.

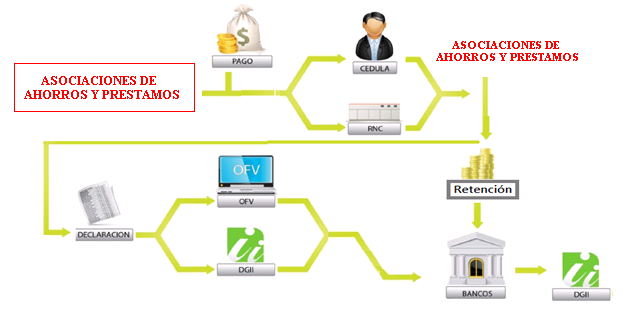

Proceso de Retención de las

Asociaciones de A y P

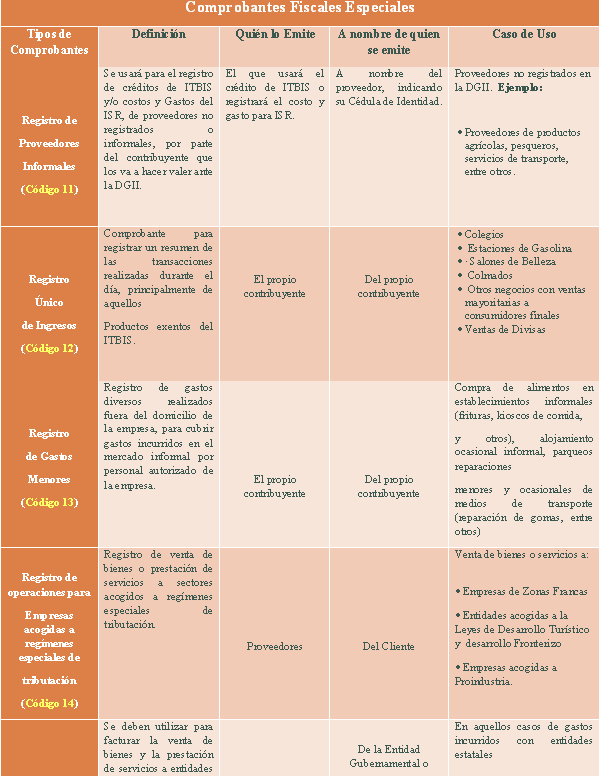

Tipos de Comprobantes Fiscales

que Emiten y Reciben las Asociaciones de Ahorros y Préstamos.

Normas de Retenciones Aplicables

a las Asociaciones de Ahorros y

Préstamos y Ong’s.

Para poder asimilar las retenciones de

ITBIS aplicables a las Asociaciones de Ahorros y Préstamos, es necesario

presentar el siguiente recuento respecto

a las disposiciones tributarias, que les aplican a los diversos sectores

económicos, entre ellos el sector Zona Franca, Instituciones Sin Fines de

Lucro, dígase los regidos por la Ley 122-05 y finalmente las que conciernen a

las Asociaciones de Ahorros y Préstamos.

Para iniciar tomaremos la Norma General no. 01-2014, que regula el pago del ITBIS y el Impuesto

Selectivo al Consumo por las Transferencias de Bienes y Prestación de Servicios

por parte de las Zonas Francas Industriales y Especiales al Mercado Local.

La cual en su artículo 2, establece que

la Zona Franca deberá emitir facturas con número de comprobante fiscal (NCF)

válido para crédito fiscal, transparentando el monto del bien sin incluir el

ITBIS.

‘’Es decir cuando las empresas de Zonas

Francas, facturen a las Asociaciones de Ahorros y Préstamos, bienes o

servicios, deberán emitir siempre, una factura con comprobante valido para

crédito fiscal (Código 01), y transparentar el monto del ITBIS, quedando en lo adelante derogado el

artículo 1 de la Norma General 12-07’’

En cuanto al Régimen Fiscal de las

Asociaciones de Ahorros y Préstamos, el Artículo 50 de la Ley 122-05,

Sobre Las Asociaciones Sin Fines de Lucro.- Establece que las Organizaciones Sin

Fines de Lucro, una vez cumplidos los requisitos legales para su constitución y

sean autorizadas a operar en el país, gozarán de una exención general de todos los tributos,

impuestos, tasas, contribuciones especiales, de carácter nacional o municipal,

vigentes o futuros.

‘’Disposición que ha quedado sin efecto, en

virtud del su artículo 20 de la Ley 94-02, el cual modifica el Artículo 35 de

la Ley 5897 del 14 de mayo de 1962 y el artículo 2 del Decreto 40-08 de fecha

16 de enero del año 2008, el cual excluye de forma tácita a las Instituciones

Sin Fines de Lucro y las incorpora de forma automática al sistema de

tributación ordinario. ’’

De acuerdo a la Norma General No. 01 -2011, sobre Retención del ITBIS en

Servicios de Publicidad y Otros Servicios Gravados Por el ITBIS Prestados por

Entidades No Lucrativas, en su artículo 1. Se

instituyen como agentes de retención del ITBIS a las Personas Jurídicas, cuando

paguen servicios de publicidad u otros servicios gravados por el ITBIS a

Entidades No Lucrativas.

Párrafo I. La retención aplicable será del cien por ciento

(100%) del valor del ITBIS facturado por la Entidad no Lucrativa.

‘’Lo que

indica que las Personas Jurídicas, dígase Asociaciones de Ahorros y Préstamos,

deberán retener el 100% del ITBIS facturado en servicios de publicidad y otros servicios

gravados, prestados por Entidades No Lucrativas. ’’

Finalmente es oportuno aclarar el

contenido la Norma General No. 04-2013, que trata de regular la Retención del

100% del ITBIS y del ISC por parte de las Empresas Acogidas a Regímenes

Especiales de Tributación cuando transfieran bienes o presten servicios.

Dicha norma, ha sido creada con la

intención de regular a los contribuyentes acogidos a los regímenes fiscales y

aduaneros especiales, vigentes.

Y para tales fines se consideran: las transferencias de bienes en el mercado local, la venta,

cesión, permuta o entrega en uso de bienes y a la prestación de cualquier

servicio a personas físicas o jurídicas, que no estén acogidos al régimen

especial de exportación que establece la Ley No. 8-90 sobre Zonas Francas

de Exportación.

Y que para dicha aplicación solo se

tomaran como base los contribuyentes acogidos a regímenes fiscales y aduaneros

especiales, las empresas registradas bajo leyes de incentivos; entre

ellas, sin que esta enumeración sea limitativa:

ü

Zonas Francas Comerciales.

ü

Zonas Francas de Exportación.

ü

Zonas Francas Comerciales en los

Hoteles Turísticos.

ü

Empresas ubicas en las zonas especiales

de Desarrollo Fronterizo.

ü

Empresas de Desarrollo Turístico.

ü

Instituciones sin Fines de Lucro. (Las Asociación de A y P, están excluidas)

ü Empresas de Cadena Textil.

En vista de que la presente Norma, podría

dejar la duda de que si le debemos aplicar o no, la retención del 100% del

ITBIS a las Empresas Sin Fines de Lucro que especifica la Norma General 01-2011,

La Asociaciones de Ahorros y Préstamos

están obligadas en base a la Norma 01-2011, a retener el 100% del ITBIS, sobre

los servicios de publicidad u otros servicios gravados por el ITBIS a Entidades

No Lucrativas, por su condición de persona jurídica y su obligación como agente

de retención, mientras que bajo la Norma 04-2013, están

obligados a retener el 100% del ITBIS y del ISC, a los contribuyentes acogidos a

regímenes fiscales y aduaneros especiales, las

empresas registradas bajo leyes de incentivos, caso

que no es aplicable a las Asociaciones de Ahorros y Préstamos, debido a que no pueden

ser tratadas como Ong’s.

Es importante recalcar que en virtud

del artículo 2 del Decreto 40-08 de fecha 16 de enero del año 2008, las

Asociaciones de Ahorros y Préstamos quedan excluidas de forma tácita, de las

aplicaciones y exenciones establecidas en la Ley 122-05 Sobre las Instituciones

Sin Fines de Lucro.

!!Muchas Gracias por su

Atención!!